結論から言うと、ほとんどの業種と理由次第で落ちると思います。ただ、お決まりのセリフを言いますが、個々の案件につきましては、顧問・担当の税理士さんか、所轄の税務署へお問い合わせ下さい。

まず、Amazon Kindle Unlimitedとは、アマゾンで提供する電子書籍が読み放題になるサービスです。ただし、Amazonで売っている全ての電子書籍が読み放題になるのではなく、指定されたものの中から読み放題になるものです。この電子書籍は様々な端末で閲覧することができます。

さて、私がこのAmazon Kindle Unlimitedの月額利用料¥980について、個人または法人の必要経費に計上できる場合があると思う理由を書いていきます。

そもそも経費として落ちるとはどういうことでしょう。

elaws.e-gov.go.jp (レスポンス、めちゃ遅いですので、気長に待っててください。)

所得税法、第三十七条では必要経費を以下のように定めています。

(必要経費)

その年分の不動産所得の金額、事業所得の金額又は雑所得の金額の計算上必要経費に算入すべき金額は、別段の定めがあるものを除き、これらの所得の総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額及びその年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額とする。(条文のカッコは除いてあります)

これは、つまりどういうことかと言うと、

・『総収入金額に係る売上原価その他当該総収入金額を得るため直接に要した費用の額』については『売上のために仕入れた商品や外注費など』を指しており、

・『その年における販売費、一般管理費その他これらの所得を生ずべき業務について生じた費用の額』とは、『仕事の利益を出す為にかかった費用、仕事に関係する支出』のことを言ってあります。

また、法人税法上の必要経費についても、

法人税法上の損金と所得税法上の必要経費の範囲とその異同及び問題点−同族会社と個人事業者を中心として 神川和久 著−(要約)

において、

『一方、法人税法上の所得については、明確な定義づけはないものの、法人税法自体が原則として営利事業を目的とする経済活動を営む法人が、その活動により稼得した利得に課税する趣旨であることから、上記所得税法における「事業所得」と本質的に異なるところはないであろう。』(一部抜粋)

と言ってます。

超要約して乱暴な言い方をすれば『仕事で使ったものは経費』になり得ます。冒頭で言った『ほとんどの業種で経費になる』は『本から仕事の情報やヒント、解決策を得ない仕事がほどんどない』という理由からです。

話をKindle Unlimitedの利用料に戻しますが、毎月980円を全額経費に落とせるかと言うと、そうはいかないと思います。仕事で読む本と個人の趣味用の本があるからです。

では、いくら経費にできるのか?

それは割合です。仕事用と個人的趣味で購入した本の割合で経費にすることができると思います。

0円購入した本の冊数なのか、通常購入だった場合の合計金額を分母として事業使用割合で経費率を出すのかは自由だと思いますが、一度採用した計算方法は、簡単には変えない方がいいと思います。でないと月ごとに経費算入割合がバラバラになってしまうので、そこに操作性が生まれてしまうからです。

そして、仕事で使ったと堂々と言うためにはKindle Unlimitedに電子書籍を入れるだけではダメだと思います。それだけなら、ページをめくって読んだことにできるからです。その本は、どういう理由で仕事に役に立っているか、簡単にメモを残しておくと良いでしょう。

仮に、あなたの仕事がライターやブロガーであれば、引用した部分や参考にしたコピー、キャッチフレーズ、文章の構成などを自分の記事や書籍と共に、参考にした電子書籍を印刷して付箋紙やマーカーでラインを引いて保管などしておくといいと思います。そうすることにより経費性に説得力が増して、税務署職員さんの納得に繋がります。経費についてイメージし易いストーリーやバックグラウンドを持たせておくことにより、相手を説得させやすいのですね。

月980円の為に、そこまでやるのを面倒になった人もいるでしょう。

でも、この辺の経費割合は、ほどほどにしないと痛い目に遭ってしまうと思います。

この経費以外でも、節度を持っておかないと、いざ税務署が来るとなった場合にオドオドしてしまうでしょう。(とくに何もしてなくてもイヤな感じなのに)

余談ですが私は去年、テレビゲームやコントローラーに30万円くらいの出費をしましたが、一切経費にはしていません。(当たり前だけど)

ただ、これが 競技者としてeスポーツを生業としている場合は、各ゲーム機ハードウェア本体、競技に使用するソフト、大会競技では使用しないが練習用のソフト、各種コントローラー、大会登録料、大会出張費、ゲーム関連書籍、ゲーム専用のテレビやモニター(切り替えが大変などの理由で複数台可能だと思います)、パソコンゲームならPC本体、高価なグラボ、PCアップグレード・パーツ、電気料金(一般家庭より消費電力は高そうなので他の業種より事業使用割合は高く設定できそう)、インターネット通信費、大会や練習場まで自家用車で行くなら自動車事業使用割合、携帯電話料金、ポケットWi-Fi月額使用料、他の競技者やゲーム業界の人たちとの交際費、大会パンフに広告を出すなら広告料など、他にも仕事で使うものなら経費になるのではないでしょうか。

また、ゲーム実況者でyoutubeから広告料をもらって申告が必要な場合も上記に似た経費を計上できると思います。

うらやましいですね!

私も個人事業や会社を立ち上げる時に勉強を一応しましたので、その程度の知識ですが参考にしてみてください。

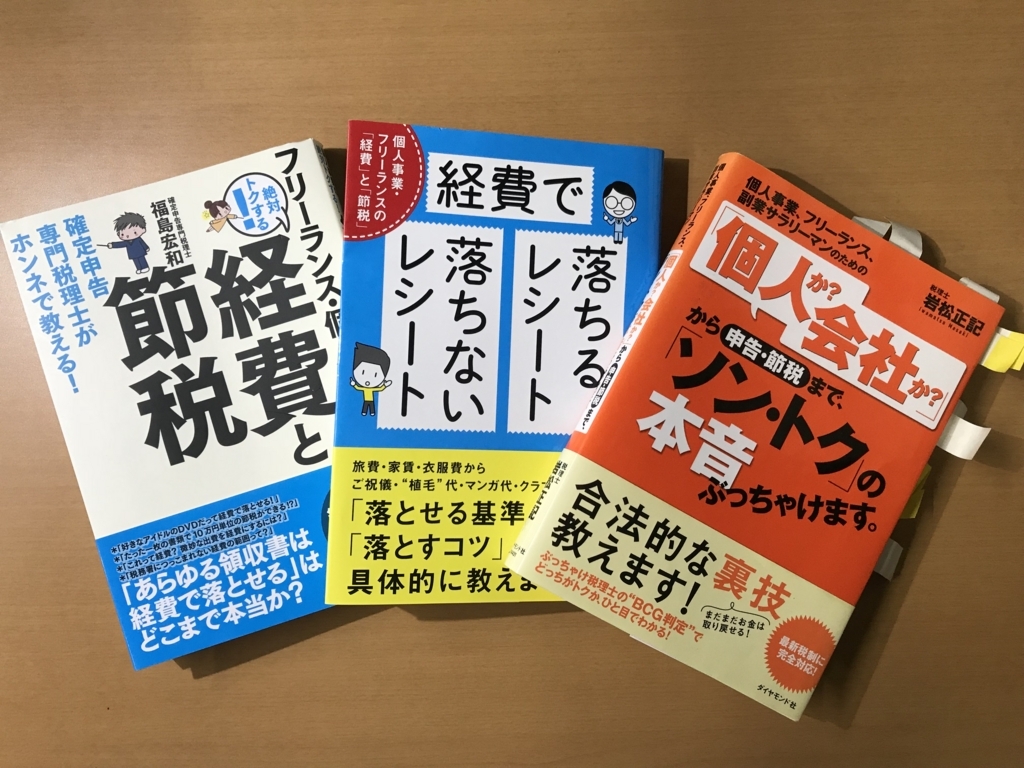

参考書籍

・個人か?会社か?申告節税「ソン・トク」の本音ぶっちゃけます。

・経費で落ちるレシート 落ちないレシート

・フリーランス・個人事業の経費と節税

おしまい。